これから資産形成を始めようとするとき、最初にぶつかる大きな壁が「ETF(上場投資信託)」にするか、一般的な「投資信託」にするかという選択です。「中身は同じ詰め合わせパック」と言われても、結局どちらが自分にとって得なのか、判断に悩みますよね。

私もシステムエンジニアとして働きながらサイドFIREを目指して投資を始めた当初、この二択で数週間ほど足踏みをしてしまいました。しかし、仕組みを理解すれば、自分の性格や目的に合った正解は自然と見えてきます。

この記事では、両者の特徴を整理し、コストや運用の手間という観点から、あなたがどちらを選ぶべきかの判断基準を共有します。

1. ETFの特徴

ETF(Exchange Traded Fund)は、日本語で「上場投資信託」と呼ばれます。その名の通り、証券取引所に上場しているため、株式と同じように売買できるのが最大の特徴です。ここでは、ETFが持つ独特の性質について掘り下げていきます。

株式のようにリアルタイムで売買できる

ETFの最大の面白さは、市場が開いている時間内であれば、リアルタイムの価格で売買ができる点です。一般的な投資信託は、その日の基準価額が決定するのが夜間であり、注文を出した時点ではいくらで買えるのか正確にはわかりません。

一方、ETFは「今、この瞬間の価格」を見て指値注文(希望価格を指定して注文)や成行注文(価格を指定せず注文)が可能です。例えば、日中に相場が急落したタイミングを見て、「今が買い時だ」と判断してスポット購入することができます。自分の判断で機動的に動きたい人や、相場の動きを見るのが好きな人にとっては、この透明性と即時性は大きなメリットになります。逆に言えば、相場を気にしたくない人にとっては、この変動が見えすぎることがノイズになる可能性もあります。

分配金が定期的に入る「キャッシュフロー」の魅力

ETFの多くは、決算ごとに「分配金」を現金として出してくれます。これは株式投資における「配当金」と同じようなものです。保有しているだけで、定期的にお金がチャリンと口座に入ってくる感覚は、投資を継続する上で大きなモチベーションになります。

投資信託の場合、分配金を出さずにファンド内で再投資するものが多いですが、ETFは仕組み上、内部留保が難しいため、定期的に利益を吐き出します。この分配金を生活費の足しにしたり、ちょっとした贅沢に使ったりと、「今の生活」を豊かにする実感を持ちやすいのがETFです。サイドFIREを目指す過程においても、不労所得が積み上がっていく可視化は心の安定剤になります。

自動積立は苦手?知っておくべき運用の手間

ETFには少し厄介な側面もあります。それは「自動積立」や「再投資」の手間です。一般的な投資信託であれば、毎月決まった日に定額を引き落として購入し、発生した利益も勝手に再投資してくれます。しかし、ETFは基本的には自分で注文を出す必要があります。

最近では証券会社側でETFの自動積立サービスも充実してきましたが、それでも分配金が出た際に、それを自分でもう一度投資に回す(再投資する)作業は手動で行わなければなりません。複利効果を最大化するためには、受け取った分配金をすぐに再投資する必要がありますが、そのたびに税金が引かれ、手動で買い付け注文を出すコストと手間が発生します。効率性という観点では、少しアナログな部分が残るのがETFの特徴です。

2. 投信の特徴

次に、一般的な「投資信託(非上場)」について見ていきましょう。つみたてNISA(現・新NISAつみたて投資枠)の普及により、現在はこちらが資産形成のスタンダードになりつつあります。なぜこれほど多くの人に選ばれているのか、その仕組みを解説します。

100円から始められる手軽さと金額指定

投資信託の最大の強みは「金額指定」で購入できることです。ETFは「1株(または1口)」単位での購入となるため、例えば1株15,000円のETFを買うには最低でも15,000円が必要です。端数の金額では買えません。

しかし、投資信託であれば「100円分」や「33,333円分」といったように、金額を指定して購入できます。基準価額が高くても低くても、手持ちの予算に合わせてきっちり使い切ることができるのです。これは、毎月の給料から決まった額を天引きで貯蓄・投資に回したい会社員にとって非常に使い勝手が良いシステムです。ドルコスト平均法(定額購入法)を実践する上でも、金額指定ができる投資信託は理にかなっています。

配当金再投資の複利効果を最大化する仕組み

資産を最速で大きくしたい場合、投資信託には強力なアドバンテージがあります。それが「分配金の自動再投資」です。多くのインデックスファンド(投資信託)は、保有株から得られた配当金を、投資家の手元に配るのではなく、ファンド内で自動的に再投資に回します。

これにより、本来であれば配当金を受け取る際にかかる約20%の税金が繰り延べされ、税引き前の金額をそのまま運用に回すことができます。雪だるま式に資産が増えていく「複利効果」を享受するには、税金を払わずに再投資し続けることが重要です。ETFでこれを行おうとすると、一度税引き後の現金を受け取り、それを手動で買い直すことになるため、資金効率において投資信託の方が有利になるケースが多いのです。

「ほったらかし投資」の王道である理由

投資信託は、一度設定してしまえば、あとは何もすることがありません。これを「つまらない」と感じるか「楽で最高」と感じるかが分かれ道ですが、忙しい現代人にとっては最強の武器です。

銀行口座から自動で引き落とされ、自動で買い付けられ、分配金も自動で再投資される。仕事が忙しくて数ヶ月間証券口座にログインしていなくても、システムが勝手に資産形成を続けてくれます。感情が入る余地がないため、「暴落したから怖くて買えない」といった判断ミスを防ぐこともできます。私のようなシステムエンジニア的な視点で見ると、人間の不安定な感情というバグを排除し、淡々とプログラム通りに処理を実行してくれる投資信託は、非常に合理的なツールだと言えます。

3. コスト構造の違い

投資において確実にコントロールできる唯一の要素が「コスト」です。ETFと投資信託では、かかる費用の種類や考え方が少し異なります。一昔前は「ETFの方が低コスト」と言われていましたが、現在は状況が変わってきています。

信託報酬(保有コスト)の微妙な差

投資信託やETFを持っている間、毎日引かれ続ける手数料を「信託報酬(経費率)」と呼びます。かつては、この信託報酬においてETFの方が圧倒的に安く設定されていました。そのため、コストに敏感な投資家はこぞって海外ETFを選んでいたのです。

しかし近年、日本の投資信託業界では低コスト競争が激化しています。「eMAXIS Slim」シリーズなどを筆頭に、海外ETFと遜色ない、あるいはそれ以下の信託報酬を設定する投資信託が登場しました。現在では、メジャーなインデックス投資(S&P500や全世界株式)をする場合、ETFと投資信託の保有コストの差は誤差レベル、あるいは逆転している場合さえあります。「ETFの方が安い」という常識は、過去のものになりつつあります。

隠れコストと売買手数料の比較

表面的な信託報酬以外にも目を向ける必要があります。ETFには「売買手数料」と「買付為替手数料(海外ETFの場合)」がかかることがあります。主要なネット証券(SBI証券や楽天証券など)では、新NISA枠内での売買手数料を無料化する動きが進んでいますが、為替手数料については片道銭単位で発生する場合があります。

また、ETFには「スプレッド(売値と買値の差)」という見えないコストが存在します。買いたい値段と売りたい値段には常に乖離があり、売買のたびにこの差額分だけ実質的なコストを負担していることになります。一方、投資信託には「隠れコスト」と呼ばれる、運用報告書を見るまでわからない実費(監査費用など)が存在します。これらを総合的に見ても、長期保有前提であれば両者の差は縮まってきています。

新NISA環境下でのコスト逆転現象

新NISAのスタートにより、投資信託の優位性はさらに高まりました。前述の通り、ETFで分配金を受け取って再投資する場合、新NISAの「非課税枠」を消費してしまいます。分配金が出るたびに枠を使って再投資することになるため、生涯投資枠(1800万円)を効率よく埋めるという点では不利になります。

一方、投資信託の内部再投資であれば、新たな非課税枠を消費することなく、ファンド内で価値が増大していきます。コストだけでなく「非課税枠の効率利用」という観点まで含めると、資産形成期においては投資信託の方が「低コストかつ高効率」であると判断できるケースが増えています。特にこだわりがなければ、コスト面でETFに固執する必要性は薄れています。

4. 向き不向き別選び方

ここまで特徴とコストを見てきましたが、結局「自分はどっちを選べばいいの?」という疑問に対する答えを整理します。ライフスタイルや性格によって、最適な選択肢は異なります。

ETFが向いている人:今の楽しみと自由度重視

ETFが向いているのは、資産形成の過程でも「現金」を受け取る喜びを感じたい人です。「老後のために今はひたすら我慢」というのは、モチベーション維持が難しいものです。ETFなら、定期的に入ってくる分配金でちょっと良いランチを食べたり、趣味に使ったりすることで、「投資をしていて良かった」という実感を現在進行形で得られます。

また、相場を見ながら「暴落時に一括投資したい」というトレーダー気質の人や、米国株の個別銘柄分析が好きで、その延長線上でETFも組み合わせたいという人にも適しています。証券口座の画面を見て、株価がチカチカ動いているのを見るのが苦でないなら、ETFの自由度は大きな武器になります。

投信が向いている人:効率と時間短縮重視

投資信託が向いているのは、とにかく手間をかけずに資産最大化を目指したい人です。仕事や副業、趣味が忙しく、投資に割く時間は最小限にしたい。そう考えるなら、迷わず投資信託を選びましょう。

一度設定すれば、あとは何もしなくていい。これは「時間の節約」という観点で非常に大きなリターンを生みます。また、分配金を使わずに再投資し続けるため、理論上の資産増加スピードは最も速くなります。最短でFIRE達成額などの目標金額に到達したいのであれば、感情や税金のロスが入らない投資信託での積立が、数学的な最適解となります。

出口戦略(取り崩し)の視点から考える

意外と見落としがちなのが「出口戦略」です。資産を取り崩す段階になった時、ETFと投資信託では使い勝手が異なります。

ETFの場合、元本を売却しなくても分配金が入ってくるため、「資産を取り崩している」という精神的な痛みをあまり感じずに現金を得られます。これは老後のメンタル安定に寄与します。 一方、投資信託は自分で「毎月〇〇円売却」という設定をするか、手動で売る必要があります。資産額が減っていくのを見るのは心理的ストレスがかかるものです(ただし、最近は「定率売却」の自動設定ができる証券会社も増えています)。将来、自分がどのようにお金を使っていきたいかを想像することも、選択のヒントになります。

5. 併用の考え方

最後に、これらは「どちらか一つしか選べない」わけではないことをお伝えします。両方の良いとこ取りをする「併用」も立派な戦略です。

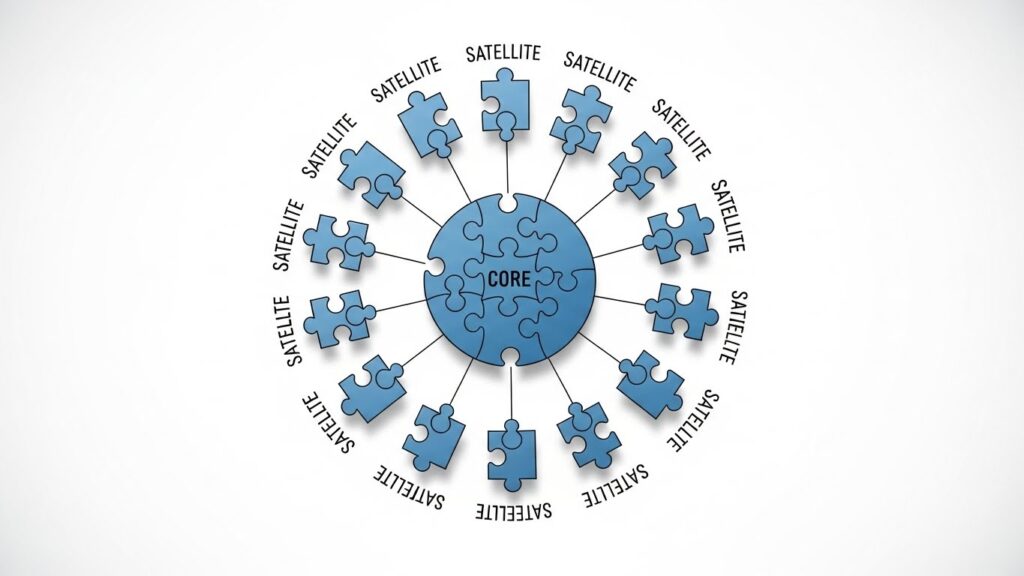

コア・サテライト戦略での使い分け

投資の世界には「コア・サテライト戦略」という考え方があります。資産の核(コア)となる部分は守りの資産で固め、一部(サテライト)で積極的にリターンや楽しみを追求するというものです。

これを応用し、資産の7〜8割は「投資信託」で全世界株式などに自動積立をして放置。残りの2〜3割で「高配当ETF」や特定のセクターETFなどを購入する。こうすれば、将来のための確実な資産形成を行いながら、今の生活を潤す分配金も得られ、さらに相場に参加する楽しさも味わえます。初心者が陥りがちな「退屈すぎて投資をやめてしまう」というリスクを避けるためにも、このハイブリッドな方法は有効です。

資産形成期と資産活用期でのシフトチェンジ

年齢や資産規模に応じて乗り換えていくのも一つの手です。現役バリバリで働いている「資産形成期」は、給与所得があるため配当金は不要です。この時期は税制メリットの大きい投資信託で効率よく資産を膨らませます。

そして、リタイアが近づいてきた「資産活用期」に入ったら、徐々に投資信託を売却し、高配当ETFなどに買い換えていく。こうすることで、給与収入がなくなった後に、ETFからの分配金を年金代わりの収入源(自分年金)にすることができます。ライフステージの変化に合わせて、道具を持ち替えるという柔軟な発想を持つことが大切です。

私が実践しているポートフォリオのバランス

参考までに、サイドFIREを目指す私の現在のバランスを紹介します。私は「手間をかけたくない」という思いが強いため、新NISAのつみたて投資枠と成長投資枠の大部分は「投資信託(eMAXIS Slim 全世界株式とS&P500)」で埋めています。

一方で、副業で得た余剰資金の一部を使って、米国の高配当ETFを少しだけ購入しています。これは完全に「趣味」と「精神安定剤」の枠です。年に数回、数百ドル程度の分配金が入ってくる通知を見ると、やはり嬉しいものです。基本は投信で効率化し、スパイスとしてETFを入れる。これが、私が辿り着いた心地よい距離感です。

まとめ

ETFと投資信託、どちらも素晴らしい金融商品であり、正解はあなたの「目的」と「性格」の中にあります。

- 今のキャッシュフローと自由度が欲しいなら ETF

- 将来の資産最大化と手軽さを求めるなら 投資信託

これから投資を始める方や、手間をかけずに資産形成をしたい会社員の方には、まずは「楽天証券」や「SBI証券」などで、クレカ積立を利用した投資信託から始めることをおすすめします。ポイントも貯まり、自動化の恩恵を最大限に受けられます。もし、特定の専門的な指数や低いコストを追求したい場合は「松井証券」なども選択肢に入ります。

まずは少額からでも、自分に合ったスタイルで「お金に働いてもらう」体験を始めてみませんか?その一歩が、将来のあなたの自由な時間を創り出してくれます。